Le krach de Wall Street en octobre 1929, l’énorme crise bancaire de 1933 et la période prolongée de crise économique aux États-Unis et en Europe des années 1930 ont amené le président Franklin Roosevelt, et par la suite les gouvernements européens, à fortement réglementer le secteur financier afin d’éviter la répétition de graves crises boursières et bancaires. Comme le montrent Carmen M. Reinhart et Kenneth S. Rogoff (économistes néolibéraux nord-américains) dans Cette fois, c’est différent. Huit siècles de folie financière |1|, ces mesures politiques ont permis de réduire drastiquement le nombre de crises bancaires au cours des trente années qui ont suivi la seconde guerre mondiale. Kenneth Rogoff a été économiste en chef du Fonds monétaire international (FMI) et Carmen Reinhart, professeur d’université, est conseillère du FMI et de la Banque mondiale. Selon leur analyse (pourtant fortement insérée dans la pensée dominante), la quantité très réduite de crises bancaires s’explique principalement « par la répression des marchés financiers* |2| intérieurs (à des degrés divers), puis par un recours massif aux contrôles des capitaux pendant bien des années après la seconde guerre mondiale ».

Une des mesures fortes prises par Roosevelt et par les gouvernements d’Europe (notamment sous la pression des mobilisations populaires à la fin de la seconde guerre mondiale) a consisté à réglementer strictement l’usage que les banques pouvaient faire de l’argent du public. Ce principe de protection des dépôts a donné lieu à la séparation entre les banques de dépôt* et les banques d’investissement* dont la loi américaine dite Glass Steagall Act a été la forme la plus connue, bien qu’elle ait été également appliquée avec certaines variantes dans les pays européens.

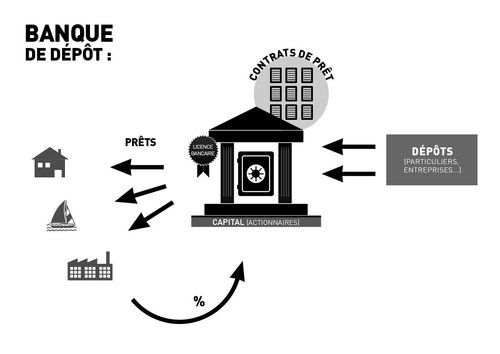

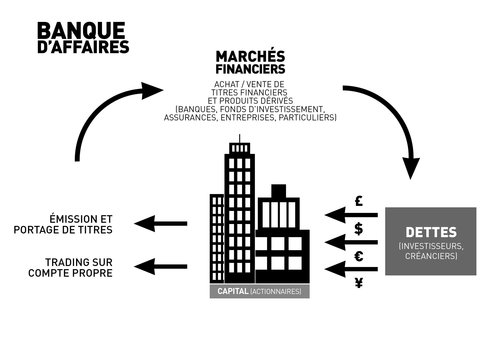

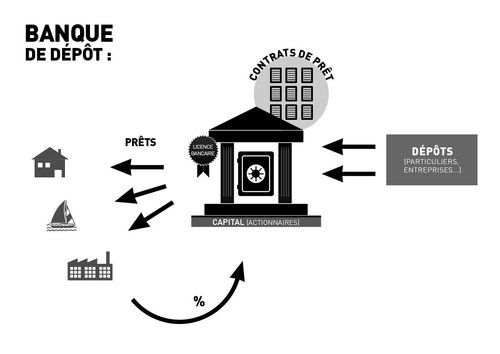

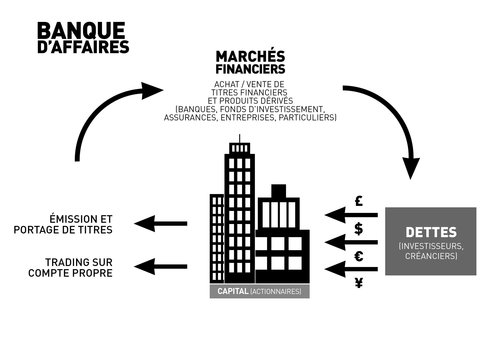

Avec cette séparation des métiers bancaires, seules les banques de dépôt (ou banques commerciales*) pouvaient recueillir les dépôts du public qui bénéficiaient d’une garantie de l’État. Parallèlement à cela, leur champ d’activités était réduit à l’octroi de prêts aux particuliers et aux entreprises, et excluait l’émission de titres, qu’il s’agisse d’actions* ou de tout autre instrument financier. Les banques d’affaires (ou banques d’investissement) devaient, quant à elles, capter leurs ressources sur les marchés financiers afin de pouvoir émettre des titres, des actions et autres instruments financiers.

En Europe, après la seconde guerre mondiale, la forte réglementation du secteur bancaire et, dans certains cas, la nationalisation d’une partie importante du secteur bancaire, sont à mettre en relation avec les fortes luttes sociales exprimant la volonté d’une rupture avec la société des années 1930, le rejet des magnats de la finance qui avaient soutenu ou collaboré avec les nazis, les fascistes… et s’étaient fortement enrichis.

Le virage néolibéral de la fin des années 1970 a remis en cause ces réglementations. Une vingtaine d’années plus tard, la déréglementation bancaire et financière en général avait fait des pas de géants. Comme le relèvent Kenneth Rogoff et Carmen Reinhart, les crises bancaires et boursières se sont multipliées dès les années 1980 sous des formes de plus en plus aiguës.

Dans le modèle bancaire traditionnel, hérité de la période prolongée de réglementation, les banques évaluent et portent le risque de crédit, c’est-à-dire qu’elles analysent les demandes de crédit, décident ou non de les satisfaire, et, une fois les prêts consentis, les conservent dans leur bilan jusqu’à leur terme (on parle ici du modèle originate and hold, « octroyer et conserver »). Grâce à la déréglementation financière, les banques ont pu abandonner le modèle « octroyer et conserver » afin d’augmenter le rendement sur fonds propres*.

Les banques ont alors eu recours massivement à la titrisation* |3| qui consiste à transformer les crédits bancaires qu’elles ont consentis en titres financiers qu’elles revendent. L’objectif poursuivi est simple : ne plus conserver dans leurs comptes les crédits et les risques y afférents et disposer de marges de manœuvre supplémentaires pour réaliser encore plus de profit. Les banques ont ainsi transformé les crédits en titres sous la forme de produits financiers structurés* qu’elles ont vendus à d’autres banques ou à d’autres institutions financières privées. On parle ici d’un nouveau modèle bancaire dit originate to distribute, « octroyer et céder », appelé également originate repackage and sell, « octroyer, emballer et vendre ». Ce système représente un double avantage pour les banques : quand tout va bien, elles diminuent le risque en sortant de leur actif* les crédits qu’elles ont consentis et elles disposent de moyens supplémentaires pour spéculer.

Qu’est-ce qu’un bilan bancaire ?

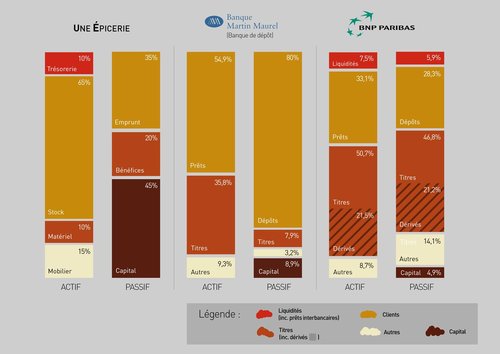

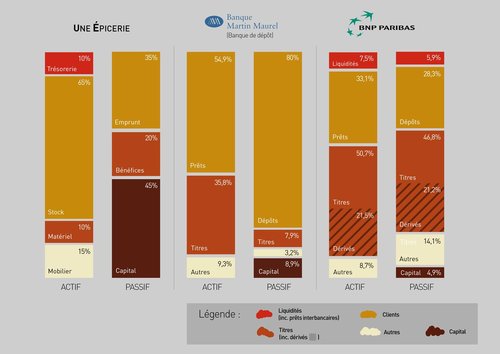

Le bilan* d’une entreprise permet de faire un état des lieux de son patrimoine et de la manière dont ce patrimoine est financé à un moment donné. Pour une société qui fabrique ou distribue des biens - prenons l’exemple d’une épicerie, voir illustration du bilan d’une épicerie - le bilan se compose de façon schématique de son stock, de l’équipement du magasin (caisse, étagères, frigos, etc.) et des encaisses, reprises du côté de l’actif : il s’agit de ce que l’épicerie possède. Côté passif* (qui indique la façon dont l’épicerie se finance), on trouve le capital (l’argent investi par le propriétaire de l’épicerie pour financer son activité), les bénéfices accumulés et maintenus dans l’entreprise pour financer son développement (par exemple : modernisation régulière des équipements, rénovation du magasin…), un emprunt bancaire et des dettes vis-à-vis des fournisseurs (délais de paiement autorisés par les fournisseurs qui permettent à l’épicerie de financer une partie de son stock).

À tout moment, ACTIF = PASSIF, c’est-à-dire qu’on doit toujours pouvoir identifier la source de financement d’un actif donné, et dans l’autre sens on doit toujours pouvoir identifier l’usage fait d’une ressource financière.

Ce même principe s’applique à une banque, mais avec des types d’actifs et de passifs bien entendu très différents.

A l’actif d’une banque traditionnelle (=banque de dépôt*) se trouvent les crédits octroyés aux clients de la banque. Ces crédits sont en fait des contrats, des promesses de remboursement, ce en quoi ils constituent un actif pour la banque. On trouve aussi à l’actif de la banque les réserves déposées à la banque centrale, et des prêts à d’autres banques, dans une proportion limitée.

Au passif, ces crédits sont financés par le capital propre de la banque (l’argent investi par ses actionnaires) mais surtout les dépôts des clients, qui sont en fait des dettes de la banque vis-à-vis de ses clients (d’ailleurs, en comptabilité bancaire, les dépôts sont indiqués sous la terminologie « dettes envers la clientèle »). Sachant que le capital propre de la banque ne représente que quelques % du montant des crédits octroyés, une banque va aussi avoir recours au financement interbancaire (emprunt auprès d’autres banques) et éventuellement au financement de marché (emprunt sur les marchés financiers par l’émission d’obligations*, par exemple).

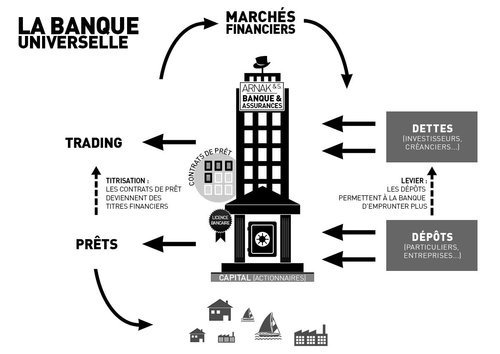

Cette description vaut pour une banque commerciale simple, qui n’opère qu’en tant que banque de dépôt et de crédit (voir l’illustration Banque Maurel). Lorsqu’une banque est engagée dans une activité de banque d’affaires* ancien style, on voit apparaître d’autres catégories au bilan. Les dépôts sont remplacés par des titres financiers (obligations émises par la banque pour se financer) et par des emprunts sur le marché interbancaire*. Les crédits à la clientèle seront remplacés par des activités de trading*.

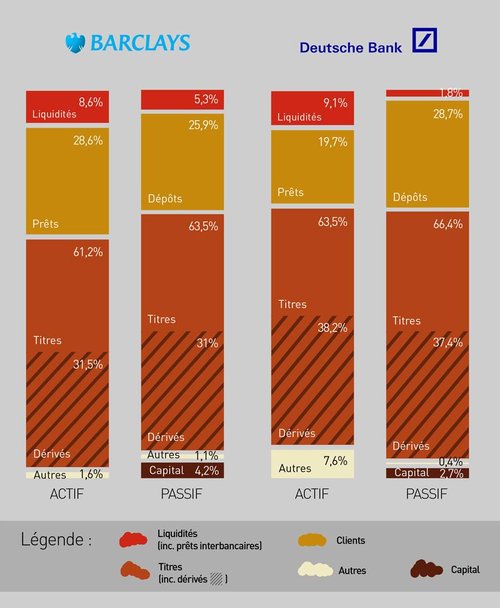

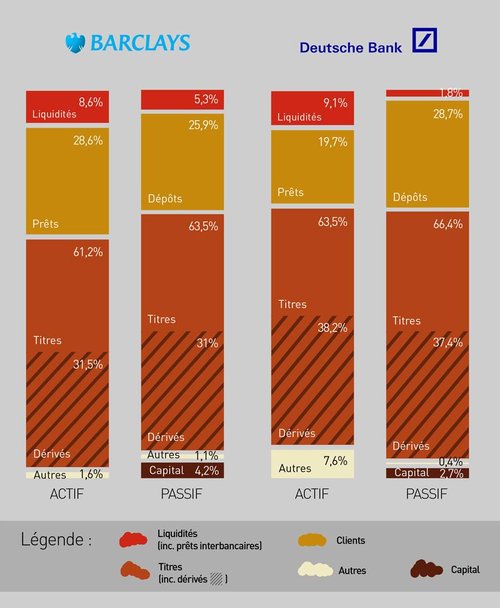

Si la banque mêle les activités de dépôts, de crédits, d’affaires et d’assurances, le bilan change une nouvelle fois (voir illustration des bilans des banques BNP Paribas, Barclays et Deutsche Bank). Du côté de l’actif, s’ajoutent des titres financiers détenus dans le cadre des différentes activités de marché, appelées aussi trading (actions, obligations, produits dérivés* pour les plus grandes d’entre elles) et plus largement d’activités sur les marchés de capitaux. Ces activités incluent notamment l’émission-souscription de titres, la tenue de marché (la part la plus importante du ‘stock’ de titres) et la gestion pour compte propre.

Pour financer cette partie de l’activité, la banque va emprunter auprès d’autres banques (à très court terme, pas plus de quelques jours) et auprès des marchés financiers en émettant des obligations par exemple (à court et moyen terme quelques mois ou années). Une banque universelle*, tout comme une banque d’affaires, est très largement dépendante du financement de marché. Elle s’expose à de fortes variations, que ce soit à l’actif (la valeur des titres peut changer brutalement) ou au passif (par exemple, la ‘contraction’ sur les marchés financiers survenue en 2008 a coupé les ressources financières de nombreuses banques : du jour au lendemain, le crédit octroyé aux banques - par d’autres banques ou par d’autres prêteurs - a fortement diminué).

Comme nous l’avons vu plus haut, le passif renseigne sur l’origine des ressources de la banque, c-à-d des fonds collectés par la banque. L’actif informe sur l’utilisation des fonds collectés.

« Banque, dis-moi quel est ton passif, je te dirai quelle banque tu es. Si la part de tes emprunts sous forme de titres dépasse les dépôts des clients (c-à-d les prêts que tes clients t’octroient), c’est que tu prends des risques exagérés au dépens de ces derniers ».

Sur le site du Ministère de l’Économie et des Finances de la France, on trouve des données édifiantes qui indiquent à quel point la composition du bilan des banques a évolué dangereusement au fur et à mesure qu’elles ont développé des activités spéculatives.

« Si l’on prend le bilan de l’ensemble des établissements bancaires français, les dépôts qui représentaient 73 % du passif en 1980, n’en représentaient plus que 26 % en 2011. Les crédits qui représentaient 84 % des actifs en 1980 n’en représentent plus que 29 % en 2011. C’est la conséquence du financement des banques sur les marchés financiers où elles tiennent un rôle majeur en y intervenant soit pour leur propre compte (détention directe de titres) soit pour le compte de tiers ou en tant qu’apporteurs de produits financiers* ou de teneur de marché. Au niveau du bilan cela se traduit par l’importance croissante des titres et emprunts interbancaires qui représentaient 19 % du passif des banques françaises en 1980 et 54 % en 2011. » |4|

En 2011, le volume des dérivés* possédés par les banques françaises représentait « 11 fois plus que la valeur totale de leur bilan. » |5|

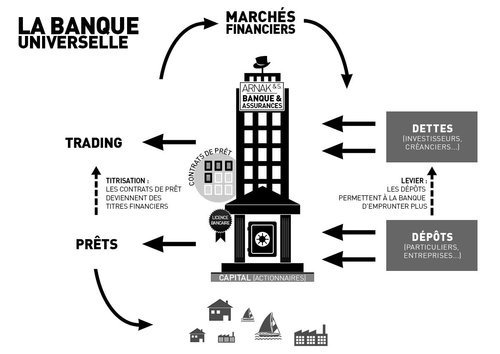

Le développement de la mal nommée « banque universelle »

Une autre évolution très importante a donc consisté en la suppression de la séparation entre banque de dépôt et banque d’affaires au cours des années 1980-1990 selon les pays. De cette suppression, est née la banque universelle que l’on connaît aujourd’hui. La banque universelle (appelée également « banque à tout faire » ou « banque généraliste ») représente un grand ensemble financier regroupant et exerçant les différents métiers de la banque de dépôt, de la banque d’affaires (gestion d’actifs) tout en jouant également le rôle d’assureur (on parle ici de « bancassurance »). Cet ensemble intervient sur le territoire national mais également à l’étranger avec ses filiales. Le principal danger de ce modèle bancaire réside dans le fait que les pertes des activités risquées de banque de financement et d’investissement doivent aussi être portées par la banque de dépôt qui fait partie de la banque universelle, mettant ainsi en péril les avoirs des petits et moyens épargnants, des petits commerçants, des PME, des administrations publiques… qui y ont déposé des fonds. De plus, comme les dépôts des épargnants bénéficient d’une garantie de l’État (qui protège en Europe les dépôts jusqu’à 100 000 euros depuis 2008) et comme les fonctions de la banque de dépôt sont essentielles au fonctionnement de l’économie (crédit, épargne, paiements), l’État est de fait forcé d’intervenir en cas de risque de faillite de la banque universelle. Toutes les grandes banques |6| se sont transformées en banques universelles et sont devenues trop grandes pour que les Etats les laissent tomber en faillite (too big to Fail). Le développement de leurs activités sur les marchés financiers a alors été encouragé par ce phénomène : la garantie implicite de l’Etat accordée à toutes les activités conduites par les banques universelles, même les plus risquées et les plus spéculatives !

Quelques mécanismes de l’ingénierie bancaire à l’origine de la crise

La déréglementation a permis au secteur financier privé et notamment aux banques de mettre en place ou d’amplifier à l’extrême différents mécanismes qui ont joué un rôle clé dans l’éclatement de la crise bancaire.

L’effet de levier

L’effet de levier* constitue un des piliers du fonctionnement spéculatif des banques. La Banque de France définit ainsi l’effet de levier : « Il mesure l’effet d’un recours plus ou moins important à l’endettement sur la rentabilité financière, pour une rentabilité économique donnée. En acceptant un recours à l’endettement, les actionnaires d’une entreprise ou d’une institution financière s’attendent à un retour encore plus important en bénéfice en raison du risque supplémentaire pris. » |7|. Les banques ont massivement utilisé l’effet de levier afin de s’endetter plus pour gagner plus. Xavier Dupret décrit clairement ce phénomène : « Le monde bancaire s’est beaucoup endetté, ces dernières années, via ce que l’on appelle les effets de levier. L’effet de levier consiste à recourir à l’endettement pour augmenter la rentabilité des capitaux propres. Et pour qu’il fonctionne, il faut que le taux de rentabilité du projet sélectionné soit supérieur au taux d’intérêt à verser pour la somme empruntée. Les effets de levier sont devenus de plus en plus importants avec le temps. Ce qui n’est évidemment pas sans poser problème. Ainsi, au printemps 2008, les banques d’investissement de Wall Street avaient des effets de levier qui oscillaient entre 25 et 45 (pour un dollar de fonds propres, elles avaient emprunté entre 25 et 45 dollars). Ainsi, Merrill Lynch avait un effet de levier de 40. Cette situation était évidemment explosive car une institution qui a un effet de levier de 40 pour 1 voit ses fonds propres effacés avec une baisse de 2,5 % (soit 1/40) de la valeur des actifs acquis. » |8|

Le développement du hors bilan

D’autre part, avec la déréglementation, les banques ont pu développer des activités impliquant des volumes gigantesques de financement (c’est-à-dire des dettes) sans les prendre en compte dans leur bilan comptable.

Elles ont massivement pratiqué le hors bilan*, notamment pour dissimuler une grande partie des risques qu’elles prennent avec leurs volumineuses opérations sur des dérivés (voir ci-dessous).

Qu’est-ce que le hors bilan ? Le hors bilan assure le suivi comptable des activités qui n’ont pas encore entraîné un paiement (un décaissement ou un encaissement) de la part de la banque, mais qui lui fait courir un certain nombre de risques. Il s’agit habituellement de contrats en cours d’exécution. Les activités enregistrées dans le hors bilan bancaire sont pour l’essentiel les opérations sur dérivés, les engagements par signature et les opérations de change.

Selon le site officiel du ministère français de l’Économie et des Finances, « le hors-bilan de l’ensemble des établissements de crédit français pour les années 2010 et 2011 se présente ainsi :

| | 2010 | 2011 |

| Engagements de financement |

| donnés | 1 038,76 | 950,26 |

| reçus | 539,69 | 463,08 |

| Engagements de garantie |

| d’ordre | 1 075,34 | 1 108,79 |

| reçus | 1 061,07 | 1 213,36 |

| Engagements sur titres |

| titres à recevoir | 220,27 | 184,98 |

| titres à livrer | 220,53 | 188,60 |

| Opérations sur devises |

| monnaies à recevoir | 5 844,34 | 6 071,95 |

| monnaies à livrer | 5 852,64 | 6 060,34 |

| Engagements sur instruments financiers à terme (=dérivés) | 91 292,73 | 95 922,43 |

En milliards d’euros Source : ACP

Depuis quelques années, le hors-bilan des banques ne cesse de croître.

Le poste le plus important du hors-bilan des banques est le poste des engagements sur instruments financiers à terme, c’est-à-dire les opérations sur produits dérivés. En 2011, les engagements sur instruments financiers à terme de l’ensemble des banques représentent près de 96 000 milliards d’euros, soit 11 fois plus que la valeur totale de leur bilan.

Parmi ces engagements sur dérivés, ce sont les opérations sur instruments de taux d’intérêt qui sont les plus importantes : 84 739 milliards d’euros pour l’année 2011. Cela représente 34 fois le montant total des crédits accordés par les banques à leurs clientèles. Ce chiffre est un indicateur frappant de l’activité des banques sur les marchés financiers. » |9|

Selon Laurence Scialom, aux États-Unis : « Cet engagement massif dans les activités hors bilan se reflète dans l’accroissement de la part des revenus issus de ces activités (commissions et revenus de négoce |10|) dans le total du revenu des banques. Cette part est passée de 19 % sur la période 1960-1980 à 43 % du produit net bancaire en 1999. » |11|

Vu le volume gigantesque du hors bilan, tout accident financier important de ce côté, notamment sur les dérivés, peut déstabiliser la banque. Les grandes banques n’hésitent cependant pas à y recourir massivement puisqu’elles en tirent, comme le dit Laurence Scialom, d’importants revenus et qu’elles peuvent y loger des risques qui du coup passent inaperçus aux yeux des autorités de contrôle.

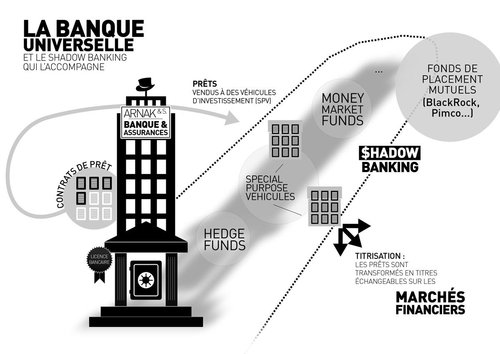

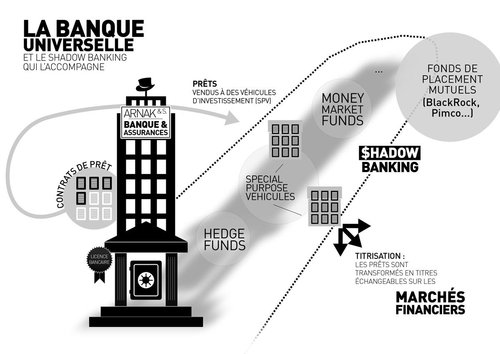

La banque de l’ombre ou le shadow banking

Les banques ont également créé et développé la banque de l’ombre, le shadow banking, et cela de manière légale (comme pour le hors bilan) et donc avec l’autorisation des autorités de contrôle.

Qu’est-ce que le shadow banking* ?

Les activités financières du shadow banking sont principalement réalisées pour le compte des grandes banques par des sociétés financières créées par elles. Ces sociétés financières (Special Purpose Vehicles – SPV*, money market funds*, hedge funds*…) ne reçoivent pas de dépôts, ce qui leur permet de ne pas être soumises à la réglementation et à la régulation bancaires. Elles sont donc utilisées par les grandes banques afin d’échapper aux réglementations nationales ou internationales. Des sociétés de gestions d’actifs comme BlackRock ou Pimco sont également actives dans le shadow banking et entretiennent des relations très étroites avec les grandes banques.

Le shadow banking et la banque universelle sont donc complémentaires. Le recours au shadow banking permet à la banque universelle d’échapper de plus en plus à la gestion directe des risques.

Le volume des actifs gérés par le shadow banking a augmenté de manière très importante, en particulier avant la crise de 2007-2008. Il est passé de 26 375 milliards de dollars en 2002 à 62 031 en 2007 avant de redescendre en 2008 à 59 350 pour progresser de nouveau et atteindre 66 614 milliards de dollars en 2011 |12|.

Le Conseil de stabilité financière (CSF*), l’organe érigé par le forum du G20* en charge de la stabilité financière mondiale, a livré les chiffres pour l’année 2011. « Ce secteur ‘parallèle’ représente à lui seul la moitié de la taille des actifs totaux des banques. Rapportée au Produit Intérieur Brut du pays, la banque de l’ombre prospère à Hong-Kong (520 %), aux Pays-Bas (490%), au Royaume-Uni (370 %), à Singapour (260 %) et en Suisse (210 %). Mais, en terme absolu, les États-Unis restent en première position puisque la part de ce secteur parallèle représente 23 000 milliards d’actifs en 2011, suivi de la zone euro (22 000 milliards) et du Royaume-Uni (9 000 milliards). » |13|

En 2012, le volume des actifs géré par le shadow banking a encore progressé pour atteindre près de 71 000 milliards de dollars |14| (ce qui équivaut environ à la somme des PIB* de tous les pays de la planète). Les autorités de contrôle de la finance ne cherchent nullement à dégonfler radicalement le volume de la banque de l’ombre et encore moins à l’éliminer. Les grandes banques et les puissants fonds d’investissement* comme BlackRock et Pimco ont suffisamment d’influence sur les autorités pour préserver la part d’ombre dont elles profitent au mieux pour augmenter leur profits et leur poids dans l’économie. « Pour nous, le “shadow banking” doit contribuer à un financement transparent et solide de l’économie, qui permette de diversifier les sources de son financement d’une manière qui soit soutenable à long terme », affirme Mark Carney, président du Conseil de stabilité financière et gouverneur de la Banque d’Angleterre. Il ajoute que le Conseil va poursuivre la mise en observation du shadow banking afin d’envisager de lui imposer certaines règles dans un futur non défini. |15|

La multiplication des activités des banques dans les paradis fiscaux

En 2009, on estimait que les deux-tiers des transactions de gré à gré* sur les dérivés de crédit impliquaient les paradis fiscaux*. Selon le calcul effectué par le député européen écologiste Philippe Lamberts, qui a épluché les rapports annuels de nombreuses banques européennes, la Deutsche Bank dispose de 974 entités (filiales, SPV, etc.) dans les paradis fiscaux, dont 657 hors Europe. |16| Viennent ensuite BNP Paribas avec plus de 280 sociétés, la banque belge KBC avec près de 100, le Crédit Agricole 95, la Société Générale 82, BPCE 81.

Les paradis fiscaux sont des États caractérisés par les cinq critères non cumulatifs suivants : (a) l’opacité (via le secret bancaire ou un autre mécanisme protégeant les trusts) ; (b) une fiscalité très basse, voire une imposition nulle pour les non-résidents ; (c) des facilités légales permettant de créer des sociétés écrans, sans aucune obligation pour les non-résidents d’avoir une activité réelle sur le territoire ; (d) l’absence de coopération avec les administrations fiscales, douanières et/ou judiciaires des autres pays ; (e) la faiblesse ou l’absence de régulation financière. La Suisse, la City de Londres et le Luxembourg accueillent la majorité des capitaux placés dans les paradis fiscaux. Il y a bien sûr également les Iles Caïmans, les Iles anglo-normandes comme Jersey ou Guernesey, Hong-Kong et tant d’autres Etats aux quatre coins de la planète. Les détenteurs de fortunes qui veulent échapper au fisc ou ceux qui veulent blanchir des capitaux qui proviennent d’activités criminelles sont directement aidés par les banques qui font « passer » les capitaux par une succession de paradis fiscaux en prélevant de juteuses commissions. Les capitaux généralement sont d’abord placés en Suisse, à la City de Londres ou au Luxembourg, transitent ensuite par d’autres paradis fiscaux encore plus opaques afin de compliquer la tâche des autorités qui voudraient suivre leurs traces et finissent par réapparaître la plupart du temps à Genève, Zurich, Berne, Londres ou Luxembourg, d’où ils peuvent être récupérés par leurs propriétaires où bon leur semble. Selon Gabriel Zucman, professeur à la London School of Economics, 5 800 milliards d’euros sont placés dans les paradis fiscaux au premier rang desquels il cite la Suisse, qui accueille un tiers des fortunes mondiales offshore, et le Luxembourg. Toujours selon Gabriel Zucman, le montant des fortunes gérées dans les paradis fiscaux aurait augmenté de 25 % entre 2009 et 2012. Selon The Economist qui fournit des chiffres grosso modo concordant, la Suisse accueille un peu plus de 2 000 milliards de dollars de placements provenant de l’étranger ; le Royaume-Uni, les Iles anglo normandes et l’Irlande, un peu moins de 2 000 milliards ; la Caraïbe et Panama environ 1 000 milliards ; Hong Kong et Singapour, 1 000 milliards ; les États-Unis (en particulier l’État du Delaware) et le Luxembourg, chacun 500 milliards. Certains paradis fiscaux comptent sur le territoire plus d’entreprises différentes que d’habitants ce qui illustrent parfaitement qu’ils servent uniquement de boîte aux lettres : les Iles Vierges britanniques comptent 1 995 sociétés financières par tranche de 100 habitants ; les Iles Caïmans (également britanniques) comptent 161 entreprises par tranche de 100 habitants ; l’État du Delaware (États-Unis) en compte 104 par 100 habitants |17|.

Suite à une investigation approfondie de la justice états-unienne, la principale banque britannique HSBC a reconnu, en décembre 2012, avoir collaboré avec les cartels de la drogue du Mexique et d’autres organisations criminelles impliquées dans le blanchiment d’argent pour un montant de près de 880 milliards de dollars. Pour cela, HSBC est principalement passé par les îles Caïmans.

Évidemment, les filiales des banques dans les paradis fiscaux sont susceptibles de réaliser non seulement de plantureux bénéfices mais également des pertes qui peuvent les amener au bord du gouffre et pousser les autorités à venir en aide à leur maison mère.

Depuis 2009, malgré de nombreuses déclarations par les chefs d’État du G20, en réalité très peu de changements concrets ont eu lieu jusqu’ici. Dans ces conditions, il est clair que la portée de l’action des institutions publiques nationales et internationales qui sont en charge, pour reprendre leur vocabulaire, de « ramener la finance à des comportements plus responsables » est très limitée. Les régulateurs ne se donnent pas réellement les moyens de connaître les activités réelles des banques qu’ils sont censés contrôler. Une grande partie des transactions financières échappe ainsi totalement au contrôle officiel.

Que peut-on espérer des annonces récentes

de réglementation bancaire ?

Le cataclysme financier de 2007-2008 et ses effets dramatiques dans la durée ont largement démontré que les acteurs des marchés financiers sont incapables de s’autoréguler. Ils n’en ont ni le désir ni la volonté, et encore moins l’intérêt. Toutes les crises financières qui ont égrené l’histoire du capitalisme l’attestent. Après la crise, les gouvernants ont été contraints d’adopter un autre discours : « L’autorégulation pour régler tous les problèmes, c’est fini. Le laisser-faire, c’est fini. Le marché qui a toujours raison, c’est fini. » |18|. Mais sept ans après le début de la crise et six ans après l’engagement d’un retour à davantage de réglementation, rien de sérieux dans les faits ne peut être inscrit au bilan. Le constat est sans appel : acoquinés avec les dirigeants des banques, les gouvernants et les législateurs ont pris très peu de mesures contraignantes à l’égard des sociétés financières.

Aux États-Unis, une nouvelle législation, timide en comparaison de la réglementation imposée par Roosevelt à partir de 1933, a été adoptée pendant le premier mandat de Barack Obama. Il s’agit de la loi Dodd-Frank (qui inclut la règle Volcker* |19|). Bien que la loi Dodd-Frank ait été approuvée en 2010, son application tarde. En effet, les banques et leurs lobbyistes, tout comme les parlementaires républicains ou démocrates qu’ils influencent directement, ont réussi à limiter sa mise en pratique |20|. En principe, la règle Volcker interdit notamment aux établissements bancaires de réaliser du proprietary trading, c’est-à-dire de spéculer avec leurs ressources pour leur propre compte. Elle prévoit certaines limitations quant à la détention de participations dans des hedge funds ou des fonds de private equity, qui ne sont pas soumis à une véritable réglementation. L’entrée en vigueur de la règle Volcker initialement prévue pour juillet 2014 est reportée à juillet 2015 |21|. Il est possible que les banques arrivent d’ici cette date à obtenir d’ultimes modifications en leur faveur.

Au Royaume-Uni, suite à la quasi-faillite de grandes banques anglaises en 2008, le gouvernement britannique a créé la "Commission Vickers", présidée par l’ancien économiste en chef de la Banque d’Angleterre Lord John Vickers. La commission Vickers a remis ses recommandations en 2011 aux autorités qui n’ont toujours pas pris la moindre décision à la fin 2013... |22|

A l’échelle de l’Union européenne, une commission animée par Erkki Liikanen, gouverneur de la Banque nationale de Finlande, a remis son rapport en octobre 2012. Les recommandations contenues dans les rapports des commissions Vickers et Liikanen |23| vont plus loin que les lois Dodd-Frank et la règle Volcker : un début de cloisonnement des activités multiples des banques. Mais aucune ne propose de revenir au Glass Steagal Act et aux réglementations adoptées après la crise des années 1930 en Europe. Aucune ne propose une séparation claire et nette entre banque de dépôt et banque d’affaires, c’est-à-dire le démantèlement de ce qu’on appelle aujourd’hui la banque universelle. La loi Dodd-Frank, les propositions des commissions Vickers et Liikanen, le projet de loi sur la réforme bancaire déposé par le gouvernement français à l’Assemblée nationale en décembre 2012 et voté quelques mois plus tard |24| restent au milieu du gué et ne prévoient que des cloisons qui se révéleront (si un jour elles entrent en application) d’une efficacité très limitée, car la partie banque d’investissement et d’affaires n’hésitera pas à pomper dans les dépôts des clients et elle continuera à prendre des risques très élevés puisqu’aucune mesure contraignante sérieuse ne sera mise en œuvre |25| . Comme indiqué plus haut, dans le cadre de la banque universelle, la banque d’affaires et la banque de dépôts sont solidaires, ce qui implique que les pertes réalisées par la banque de financement et d’investissement seront supportées par la banque de dépôt.

Alors que les autorités de contrôle multiplient les concessions au lobby* bancaire |26|, il est frappant de constater que John Reed, l’ex-patron de Citicorp et de Citigroup, aujourd’hui retiré des affaires, a déclaré que l’abrogation du Glass Steagall Act en 1999 constituait une grave « erreur ». C’est lui qui avait été en première ligne pour obtenir de l’administration Clinton cette décision funeste. Quatorze ans plus tard, en 2013, il affirmait qu’il fallait remettre d’urgence en place le Glass Steagall Act. Il ajoutait qu’il était facile de séparer les banques de dépôt des banques d’affaires car le secteur financier est très flexible. A la différence de l’industrie, il n’y a pas de grands investissements fixes immobilisés dans des équipements, déclarait-il en substance. |27|

Bien que les recommandations de Vickers et de Liikanen soient très conciliantes à leur égard, les patrons des banques privées organisent, comme aux États-Unis, un intense lobbying afin qu’elles ne soient pas suivies d’effet. L’hebdomadaire financier français, Challenges, rapportaient en 2012 des réactions du milieu bancaire de l’Hexagone à propos du rapport Liikanen. « Beaucoup de rapports de ce genre ont fini à la poubelle » déclare un des banquiers . « Liikanen ? Il sait à peine ce qu’est une banque, ironise un autre. En Finlande, il n’y a que des filiales d’établissements étrangers ». Challenges poursuit avec un autre son de cloche, en donnant la parole à Martin Wolf, éditorialiste au Financial Times : « Je crains que sous la pression des banquiers trop d’activités de marché (=trading) ne soient exclues du cantonnement (=cloisonnement). Ce rapport est un pas en avant, il ne faudrait pas que la prochaine étape soit un pas en arrière » |28|. Justement, le Financial Times a lui aussi mené sa petite enquête dans le milieu bancaire. Dans ses colonnes, Christian Clausen, le patron de la banque suédoise Nordea qui préside la Fédération bancaire européenne, déclare que le Rapport Liikanen fait erreur en ce qui concerne le cloisonnement entre les activités de banque de détail et les activités de trading* |29|. Les parlementaires états-uniens et européens, sans parler des hauts fonctionnaires, ont été soumis à d’intenses pressions. A Bruxelles, le Parlement est composé de 754 députés européens. Les représentants de grandes banques seraient entre 700 et 1 000. Ils représentent les intérêts du secteur bancaire et disposent pour cela d’un budget de plus de 300 millions d’euros |30|. De plus, les banques peuvent compter sur de solides alliés placés aux plus hautes fonctions, comme notamment Mario Draghi, président de la Banque centrale européenne et ex-dirigeant de la banque Goldman Sachs.

Du côté des autorités de contrôle, quelques voix isolées se font entendre pour critiquer l’absence de réglementation sérieuse du secteur bancaire. Andrew Haldane, directeur du département Stabilité financière de la banque d’Angleterre, a élevé la voix lors d’une réunion des milieux financiers à Londres en octobre 2012. Il critique le fait que les 29 banques systémiques (voir encadré) profitent du danger que représenterait leur faillite pour obtenir à bon compte de l’argent de la BCE, de la Fed, de la Banque d’Angleterre... Il considère que le crédit que ces institutions publiques leur octroient constitue une subvention annuelle de plus de 700 milliards de dollars. Depuis la date où il a prononcé ce discours, la BCE a baissé son taux, ce qui a augmenté sensiblement les cadeaux aux banquiers.

Les banques systémiques selon le G20

Le G20 a établi en novembre 2011 une liste de 29 banques systémiques appelées en anglais SIFIs (Systemically Important Financial Institutions). A l’instar de Lehman Brothers dont la faillite a bouleversé l’économie mondiale en septembre-octobre 2008, ces banques sont considérées par le FSB (Financial Stability Board) comme trop importantes pour que les pouvoirs publics les laissent tomber en faillite (en anglais : « too big to fail »). Elles sont dites systémiques du fait de leur poids et du danger que la faillite de l’une d’entre elles représenterait pour le système financier privé au niveau international. En 2011, parmi les 29 banques systémiques, on comptait 4 banques françaises (Société Générale, Crédit Agricole, BNP Paribas et BPCE), 2 banques allemandes (Deutsche Bank et Commerzbank), 1 italienne (Unicredit), 1 espagnole (Santander), 1 belgo-française (Dexia), 1 hollandaise (ING), 4 britanniques (HSBC, Lloyds, Barclays et Royal Bank of Scotland), 2 suisses (UBS, Crédit suisse), 1 suédoise (Nordea), 8 états-uniennes (JPMorgan, Bank of America, Morgan Stanley, Goldman Sachs, Citigroup, Bank of New York Mellon, Wells Fargo, State Street), 3 japonaises (Sumitomo, Mitsubishi UFJ FG, Mizuho FG), 1 chinoise (Bank of China). En 2012, le G20 a retiré 3 de ces banques de la liste (Dexia, Commerzbank, Lloyds) et en a ajouté 2 (l’espagnole BBVA et la britannique Standard Chartered). En 2013, la banque chinoise ICBC a été ajoutée à la liste.

Andrew Haldane recommande de réduire de manière drastique la taille des banques. Thomas Hoenig, de la US Federal Deposit Insurance Corporation, affirme que les cloisons mises en place pour séparer différents types d’activités des banques sont en réalité poreuses. Il plaide pour que soit adoptée une loi de type Glass-Steagall afin de séparer radicalement les banques de dépôt et les banques d’affaires |31|.

Début janvier 2013, le comité de Bâle a renoncé à l’application d’une des exigences qu’il avait mises en avant à l’égard des banques. Ces dernières seront exemptées de la mise en place d’un amortisseur de chocs financiers sous la forme d’une réserve permanente de liquidités (liquidity coverage ratio, LCR), qui aurait dû leur permettre de faire face à une crise d’une durée de 30 jours. Il était prévu que la mesure entrerait en vigueur en 2015, elle est maintenant reportée à 2019 ! En première page, les périodiques financiers ont clairement souligné qu’il s’agissait d’une victoire des banques et d’un recul des autorités de contrôle. Le 8 janvier 2013, la une du Financial Times annonçait la « Victoire des banques européennes après l’assouplissement des règles de Bâle » |32| et, le 12 janvier, The Economist titrait : « Les régulateurs adoucissent leur position en matière de liquidités » |33|. Non seulement l’application des mesures est repoussée à 2019, au vu de la situation dramatique autant dire aux calendes grecques, mais en plus les banques pourront comptabiliser, dans la réserve de liquidités (LCR), des produits structurés et toxiques comme les MBS (Mortgage backed securities) |34| ». La folie bancaire a donc de beaux jours devant elle, surtout que le feuilleton ne s’arrête pas là. Fin janvier 2013, d’autres nouvelles font le bonheur des banques. Michel Barnier, commissaire européen en charge des marchés financiers, a déclaré qu’il ne suivrait pas la principale recommandation du rapport Liikanen concernant le cloisonnement entre activités de banque de dépôt et activités de marché. Le 30 janvier 2013, le Financial Times titre : « Reculade de Bruxelles à propos du cœur de la réforme bancaire » |35| et explique dans ses colonnes que la Commission européenne a battu en retraite en ce qui concerne l’obligation qui pourrait être faite aux banques de séparer leurs activités de marché (entendez, hautement spéculatives et à risque) et leurs activités de banques de dépôt. En septembre 2013, le lobby bancaire a encore marqué des points. L’avocat général de la cour de justice de l’Union européenne a remis en cause le droit des autorités (ESMA, European Securities and Markets Authority) d’interdire les ventes à découvert (short selling) même en situation de crise. |36|

Conclusion

Le métier de la banque (au sens de constituer un instrument pour collecter l’épargne et pour octroyer du crédit) est trop sérieux pour être confié à des banquiers privés qui, par définition, cherchent à maximiser le profit de la poignée de grands propriétaires privés (le 1 %, comme le mouvement Occupy Wall Street les a appelés). Il est primordial de rompre avec la soumission des exigences des banques. En prenant un virage radical, il est possible de protéger les dépôts des épargnants, de financer des activités utiles au bien commun, de garantir l’emploi et les conditions de travail du personnel du secteur. Pour cela, il apparaît indispensable et essentiel de construire un service public de l’épargne, du crédit et de l’investissement. Étant donné qu’elles utilisent de l’argent public, bénéficient de garanties de la part de l’État et doivent rendre un service de base fondamental à la société, les banques doivent être socialisées et placées sous contrôle citoyen |37|. Il est également essentiel d’interdire les activités spéculatives, tous les instruments financiers qui les soutiennent ainsi que les transactions avec les paradis fiscaux.

Plus globalement, partout dans le monde, le Capital s’est lancé dans une offensive contre le Travail. C’est en Europe que, depuis 2008, l’offensive prend la forme la plus systématique en commençant par des pays comme la Grèce, le Portugal, l’Irlande, Chypre, l’Espagne... Alors que les banques (et le capitalisme en tant que système) sont les responsables de la crise, elles sont systématiquement protégées. Leur sauvetage a provoqué une très forte augmentation de la dette publique, clairement illégitime. Partout, le remboursement de la dette publique et le retour à l’équilibre fiscal constituent le prétexte invoqué par les gouvernants pour justifier une politique qui s’en prend aux droits économiques et sociaux de l’écrasante majorité de la population. Si les mouvements sociaux et, parmi eux, les syndicats veulent victorieusement affronter cette offensive dévastatrice, il faut prendre à bras le corps la question de la dette publique afin d’enlever au pouvoir son argument principal. L’annulation de la partie illégitime de la dette publique et l’expropriation des banques pour les intégrer à un service public de l’épargne et du crédit sont des mesures essentielles dans un programme alternatif à la gestion capitaliste de la crise.

Éric Toussaint

Éric Toussaint, maître de conférence à l’université de Liège, préside le CADTM Belgique. Il est auteur du livre Procès d’un homme exemplaire, Éditions Al Dante, Marseille, 2013 ; Un coup d’œil dans le rétroviseur. L’idéologie néolibérale des origines jusqu’à aujourd’hui, Le Cerisier, Mons, 2010. Il est coauteur avec Damien Millet du livre AAA, Audit, Annulation, Autre politique, Le Seuil, Paris, 2012 ; La dette ou la vie, Aden/CADTM, Bruxelles, 2011. Ce dernier livre a reçu le Prix du livre politique octroyé par la Foire du livre politique de Liège, http://www.cadtm.org/Le-CADTM-recoit-le-prix-du-livre

Prochain livre à paraître en 2014 : Bancocratie chez ADEN, Bruxelles, http://www.chapitre.com/CHAPITRE/fr/BOOK/toussaint-eric/bancocratie,58547448.aspx

Remerciements : L’auteur remercie pour leur aide Aline Fares, Pierre Gotiniaux, Pauline Imbach, Damien Millet, Daniel Munevar, Brigitte Ponet, Claude Quémar et Patrick Saurin.

Les illustrations peuvent être reprises à condition de clairement mentionner qu’elles ont été produites par le CADTM.

Cette étude prolonge la série « Banques contre Peuples : les dessous d’un match truqué ! » parue en 2012-2013 sur www.cadtm.org

GLOSSAIRE |38|

ACTIF : En général, le terme « actif » fait référence à un bien qui possède une valeur réalisable, ou qui peut générer des revenus. Dans le cas contraire, on parle de « passif », c’est-à-dire la partie du bilan composé des ressources dont dispose une entreprise (les capitaux propres apportés par les associés, les provisions pour risques et charges ainsi que les dettes).

ACTION : Valeur mobilière émise par une société par actions. Ce titre représente une fraction du capital social. Il donne au titulaire (l’actionnaire) le droit notamment de recevoir une part des bénéfices distribués (le dividende) et de participer aux assemblées générales.

BANQUE D’AFFAIRES ou BANQUE D’INVESTISSEMENT : Société financière dont l’activité consiste à effectuer trois types d’opérations : du conseil (notamment en fusion-acquisition), de la gestion de haut de bilan pour le compte d’entreprises (augmentations de capital, introductions en bourse, émissions d’emprunts obligataires) et des placements sur les marchés avec des prises de risque souvent excessives et mal contrôlées. Une banque d’affaires ne collecte pas de fonds auprès du public, mais se finance en empruntant aux banques ou sur les marchés financiers.

BANQUE DE DÉPÔT ou BANQUE COMMERCIALE : Établissement de crédit effectuant des opérations de banque avec les particuliers, les entreprises et les collectivités publiques consistant à collecter des fonds pour les redistribuer sous forme de crédit ou pour effectuer à titre accessoire des opérations de placements. Les dépôts du public bénéficient d’une garantie de l’État. Une banque de dépôt (ou banque commerciale) se distingue d’une banque d’affaires qui fait essentiellement des opérations de marché. Pendant plusieurs décennies, suite au Glass Steagall Act adopté pendant l’administration Roosevelt et aux mesures équivalentes prises en Europe, il était interdit aux banques commerciales d’émettre des titres, des actions et tout autre instrument financier.

BANQUE UNIVERSELLE : La banque universelle (appelée également « banque à tout faire » ou « banque généraliste ») représente un grand ensemble financier regroupant et exerçant les différents métiers de la banque de détail, de la banque de financement et d’investissement, de la gestion d’actifs, tout en jouant également le rôle d’assureur (on parle ici de bancassurance). Cet ensemble intervient sur le territoire national mais également à l’étranger avec ses filiales. Le principal danger de ce modèle bancaire consiste à faire supporter les pertes des activités risquées de banque de financement et d’investissement par la banque de dépôt et mettre ainsi en péril les avoirs des petits épargnants.

BILAN : ‘photo’ de fin d’année des actifs (ce que la société possède) et passifs (ce que la société doit) d’une société. Autrement dit, les actifs du bilan donnent des informations sur l’utilisation des fonds collectés par la société. Les passifs du bilan informent sur l’origine des fonds collectés.

Dans le cas du bilan d’une banque, on retrouve au passif : le capital (les actions propres), les dépôts des clients, les réserves (bénéfices passés non dépensés) et la dette (notamment ce que la banque a emprunté auprès d’autres institutions). À l’actif, on retrouve les prêts (que la banques à octroyés aux particuliers, aux entreprises), les créances bancaires (prêts octroyés aux autres banques) et le portefeuille financier (actions, titres émis par d’autres sociétés et acheté par la banque).

CSF : Le Conseil de stabilité financière (CSF) - en anglais Financial Stability Board, FSB- est un groupe économique informel créé lors de la réunion du G20 à Londres en avril 2009. Il succède au Forum de stabilité financière (Financial Stability Forum, FSF) institué en 1999 à l’initiative du G7. Il regroupe 26 autorités financières nationales (banques centrales, ministères des finances...), plusieurs organisations internationales et groupements élaborant des normes dans le domaine de la stabilité financière. Ses objectifs relèvent de la coopération dans le domaine de la supervision et de la surveillance des institutions financières.

CRÉANCES : Somme d’argent qu’une personne (le créancier) a le droit d’exiger d’une autre personne (le débiteur).

CREDIT DEFAULT SWAP : Le CDS est un produit financier dérivé qui n’est soumis à aucun contrôle public. Il a été créé par la banque JP.Morgan dans la première moitié des années 1990 en pleine période de déréglementation. Le Credit Default Swap signifie littéralement “permutation de l’impayé”. Normalement, il devrait permettre au détenteur d’une créance de se faire indemniser par le vendeur du CDS au cas où l’émetteur d’une obligation (l’emprunteur) fait défaut, que ce soit un pouvoir public ou une entreprise privée. Le conditionnel est de rigueur pour deux raisons principales. Premièrement, l’acheteur peut utiliser un CDS pour se protéger d’un risque de non remboursement d’une obligation qu’il n’a pas. Cela revient à prendre une assurance contre le risque d’incendie de la maison d’un voisin en espérant que celle-ci parte en flammes afin de pouvoir toucher la prime. Deuxièmement, les vendeurs de CDS n’ont pas réuni préalablement des moyens financiers suffisants pour indemniser les sociétés affectées par le non remboursement de dettes. En cas de faillite en chaîne d’entreprises privées ayant émis des obligations ou du non remboursement de la part d’un État débiteur important, il est très probable que les vendeurs de CDS seront dans l’incapacité de procéder aux indemnisations qu’ils ont promises. Le désastre de la compagnie nord-américaine d’assurance AIG en août 2008, la plus grosse société d’assurance internationale (nationalisée par le président George W. Bush afin d’éviter qu’elle ne s’effondre) et la faillite de Lehman Brothers en septembre 2008 sont directement liés au marché des CDS. AIG et Lehman s’étaient fortement développées dans ce secteur.

Le CDS donne l’illusion à la banque qui en achète qu’elle est protégée contre des risques ce qui l’encourage à réaliser des actions de plus en plus aventureuses. De plus, le CDS est un outil de spéculation. Par exemple en 2010-2011, des banques et d’autres sociétés financières ont acheté des CDS pour se protéger du risque d’une suspension de paiement de la dette qui aurait pu être décrétée par la Grèce. Elles souhaitaient que la Grèce fasse effectivement défaut afin d’être indemnisées. Qu’elles soient ou non en possession de titres grecs, les banques et les sociétés financières détentrices de CDS sur la dette grecque avaient intérêt à ce que la crise s’aggrave. Des banques allemandes et françaises (les banques de ces pays étaient les principales détentrices de titres grecs en 2010-2011) revendaient des titres grecs (ce qui alimentait un climat de méfiance à l’égard de la Grèce) tout en achetant des CDS en espérant pouvoir être indemnisées au cas de défaut grec. |39|

Le 1er novembre 2012, les autorités de l’Union européenne ont fini par interdire la vente ou l’achat de CDS concernant des dettes des États de l’UE qui ne sont pas en possession du candidat acheteur du CDS. |40| Mais cette interdiction ne concerne qu’une fraction minime du marché des CDS (le segment des CDS sur les dettes souveraines*) : environ 5 à 7 %. Il faut également noter que cette mesure limitée mais importante (c’est d’ailleurs à peu près la seule mesure sérieuse qui soit entrée en vigueur depuis l’éclatement de la crise) a entraîné une réduction très importante du volume des ventes des CDS concernés, preuve que ce marché est tout à fait spéculatif.

Enfin, rappelons que le marché des CDS est dominé par une quinzaine de grandes banques internationales. Les hedge funds et les autres acteurs des marchés financiers n’y jouent qu’un rôle marginal. D’ailleurs la Commission européenne a menacé en juillet 2013 de poursuivre 13 grandes banques internationales pour collusion afin de maintenir leur domination sur le marché de gré à gré* (OTC) des CDS. |41|

class="spip_out">DÉRIVÉ DE CRÉDIT : Produit financier dont le sous-jacent est une créance* ou un titre représentatif d’une créance (obligation). Le but du dérivé de crédit est de transférer les risques relatifs au crédit, sans transférer l’actif lui-même, dans un but de couverture. Une des formes les plus courantes de dérivé de crédit est le

Credit Default Swap* .

EFFET DE LEVIER : L’effet de levier désigne l’effet sur la rentabilité des capitaux propres d’une entité (entreprise, banque, etc.) qu’aura son recours à l’endettement. Le ratio de levier calcule le rapport entre les fonds propres* d’une telle entité et le volume de ses dettes. Les banques ont progressivement augmenté cet effet de levier avec la libéralisation financière, c’est-à-dire que pour 1 000 euros de capital, le nombre d’euros qu’elles ont pu emprunter a considérablement augmenté.

FONDS D’INVESTISSEMENT : Les fonds d’investissement (private equity) ont pour objectif d’investir dans des sociétés qu’ils ont sélectionnées selon certains critères. Ils sont le plus souvent spécialisés suivant l’objectif de leur intervention : fonds de capital-risque, fonds de capital développement, fonds de LBO (voir infra) qui correspondent à des stades différents de maturité de l’entreprise.

FONDS DE PENSION : Fonds d’investissement, appelé aussi fonds de retraite, qui a pour vocation de gérer un régime de retraite par capitalisation. Un fonds de pension est alimenté par l’épargne des salariés d’une ou plusieurs entreprises, épargne souvent complétée par l’entreprise ; il a pour mission de verser des pensions aux salariés adhérents du fonds. Les fonds de pension gèrent des capitaux très importants, qui sont généralement investis sur les marchés boursiers et financiers.

FONDS PROPRES : Capitaux apportés ou laissés par les associés à la disposition d’une entreprise. Une distinction doit être faite entre les fonds propres au sens strict appelés aussi capitaux propres (ou capital dur) et les fonds propres au sens élargi qui comprennent aussi des dettes subordonnées à durée illimitée.

G20 : Le Groupe des vingt (G20) est un groupe composé de dix-neuf pays et de l’Union européenne dont les ministres, les chefs de banques centrales et les chefs d’État se réunissent régulièrement. Il a été créé en 1999, après la succession de crises financières dans les années 1990. Il vise à favoriser la concertation internationale, en intégrant le principe d’un dialogue élargi compte tenu du poids économique croissant pris par un certain nombre de pays. Sont membres : Allemagne, Afrique du Sud, Arabie saoudite, Argentine, Australie, Brésil, Canada, Chine, Corée du Sud, États-Unis, France, Inde, Indonésie, Italie, Japon, Mexique, Royaume-Uni, Russie, Turquie, l’Union européenne (représentée par le Président du conseil et celui de la Banque centrale européenne).

GARANTIES : Acte procurant à un créancier une sûreté en complément de l’engagement du débiteur. On distingue les garanties réelles (droit de rétention, nantissement, gage, hypothèque, privilège) et les garanties personnelles (cautionnement, aval, lettre d’intention, garantie autonome).

HEDGE FUNDS : Les hedge funds, contrairement à leur nom qui signifie couverture, sont des fonds d’investissement non cotés à vocation spéculative, qui recherchent des rentabilités élevées et utilisent abondamment les produits dérivés, en particulier les options, et recourent fréquemment à l’effet de levier (voir supra). Les principaux hedge funds sont indépendants des banques, quoique fréquemment les banques se dotent elles-mêmes de hedge funds. Ceux-ci font partie du shadow banking à côté des SPV et des Money market funds.

HORS BILAN : Le hors bilan assure le suivi comptable des activités qui n’impliquent pas un décaissement ou un encaissement de la part d’une entreprise ou d’une banque mais qui fait courir à celle-ci un certain nombre de risques. Il s’agit régulièrement de contrats en cours d’exécution qui n’ont pas fait l’objet d’un paiement. Les activités enregistrées dans le hors bilan bancaire sont pour l’essentiel les engagements par signature, les opérations de change et les opérations sur dérivés.

INSTRUMENTS FINANCIERS : Les instruments financiers sont les titres financiers et les contrats financiers.

Les titres financiers sont :

• les titres de capital émis par les sociétés par actions (actions, parts, certificats d’investissement, etc.),

• les titres de créance, à l’exclusion des effets de commerce et des bons de caisse (obligations et titres assimilés),

• les parts ou actions d’organismes de placement collectif en valeurs mobilières (OPCVM).

Les contrats financiers, également dénommés « instruments financiers à terme », sont les contrats à terme sur taux d’intérêt, les contrats d’échange (swaps*), les contrats à terme sur toutes marchandises et denrées, les contrats d’options d’achat ou de vente d’instruments financiers et tous les autres instruments de marché à terme.

INTÉRÊT : Somme versée en rémunération d’un placement ou perçue par un prêteur. L’intérêt est calculé en fonction du montant du capital placé ou emprunté, de la durée de l’opération et du taux retenu.

LBO : Leveraged Buy Out, rachat ou prise de contrôle d’une entreprise financé par l’endettement. Le plus souvent, un LBO est effectué par une société holding qui emprunte l’essentiel des fonds nécessaires à l’achat des actions de la société visée, la restructure puis exige des dividendes permettant de rembourser les emprunts, et enfin la revend quand sa profitabilité a été rétablie.

LOBBY : Un lobby est une structure organisée pour représenter et défendre les intérêts d’un groupe donné en exerçant des pressions ou influences sur des personnes ou institutions détentrices de pouvoir. Le lobbying consiste ainsi en des interventions destinées à influencer directement ou indirectement l’élaboration, l’application ou l’interprétation de mesures législatives, normes, règlements et plus généralement, toute intervention ou décision des pouvoirs publics. Ainsi, le rôle d’un lobby est d’infléchir une norme, d’en créer une nouvelle ou de supprimer des dispositions existantes.

MARCHÉ FINANCIER : Marché des capitaux à long terme. Il comprend un marché primaire, celui des émissions et un marché secondaire, celui de la revente. A côté des marchés réglementés, on trouve les marchés de gré à gré* qui ne sont pas tenus de satisfaire à des conditions minimum.

MARCHÉ DE GRÉ À GRÉ : Un marché de gré à gré ou over-the-counter (OTC) en anglais (hors Bourse) est un marché non régulé sur lequel les transactions sont conclues directement entre le vendeur et l’acheteur, à la différence de ce qui se passe sur un marché dit organisé ou réglementé avec une autorité de contrôle, comme la Bourse par exemple.

MARCHÉ INTERBANCAIRE : Marché réservé aux banques pour échanger entre elles des actifs financiers et emprunter/prêter à court terme. C’est également sur le marché interbancaire que la Banque centrale européenne (BCE) intervient pour apporter ou reprendre des liquidités (gestion de la masse monétaire pour contrôler l’inflation).

MONEY MARKET FUNDS (MMF) : Les Money Market Fund sont des sociétés financières des États-Unis et d’Europe, très peu ou pas du contrôlées ni réglementées car elles n’ont pas de licence bancaire. Ils font partie du shadow banking. En théorie, les MMF mènent une politique prudente mais la réalité est bien différente. L’administration Obama envisage de les réglementer car, en cas de faillite d’un MMF, le risque de devoir utiliser des deniers publics pour les sauver est très élevé. Les MMF suscitent beaucoup d’inquiétude vu les fonds considérables qu’ils gèrent et la chute depuis 2008 de leur marge de profit. En 2012, les MMF états-uniens maniaient 2 700 milliards de dollars de fonds, contre 3 800 milliards en 2008. En tant que fonds d’investissement, les MMF collectent les capitaux des investisseurs (banques, fonds de pension*…). Cette épargne est ensuite prêtée à très court terme, souvent au jour le jour, à des banques, des entreprises et des États. Dans les années 2000, le financement par les MMF est devenu une composante importante du financement à court terme des banques. Parmi les principaux fonds, on trouve Prime Money Market Fund, créé par la principale banque des États-Unis JP.Morgan, qui gérait, en 2012, 115 milliards de dollars. La même année, Wells Fargo, la 4e banque aux États-Unis, gérait un MMF de 24 milliards de dollars. Goldman Sachs, la 5e banque, contrôlait un MMF de 25 milliards de dollars. Sur le marché des MMF en euros, on trouve de nouveau des sociétés états-uniennes : JPMorgan (avec 18 milliards d’euros), Black Rock (11,5 milliards), Goldman Sachs (10 milliards) et des européennes avec principalement BNP Paribas (7,4 milliards) et Deutsche Bank (11,3 milliards) toujours pour l’année 2012. Certains MMF opèrent également avec des livres sterling. Bien que Michel Barnier ait annoncé vouloir réglementer le secteur, jusqu’à aujourd’hui rien n’a été mis en place. Encore des déclarations d’intention... |42|. L’agence de notation Moody’s a calculé que pendant la période 2007-2009, 62 MMF ont dû être sauvés de la faillite par les banques ou les fonds de pensions qui les avaient créés. Il s’est agi de 36 MMF opérant aux États-Unis et 26 en Europe, pour un coût total de 12,1 milliards de dollars. Entre 1980 et 2007, 146 MMF ont été sauvés par leurs sponsors. En 2010-2011, toujours selon Moody’s, 20 MMF ont été renfloués. |43| Cela montre à quel point ils peuvent mettre en danger la stabilité du système financier privé.

OBLIGATIONS : Part d’un emprunt émis par une société ou une collectivité publique. Le détenteur de l’obligation, l’obligataire, a droit à un intérêt et au remboursement du montant souscrit. Il peut aussi, si la société est cotée, revendre son titre en bourse.

OTC : Voir supra, marché de gré à gré.

PARADIS FISCAL : Territoire caractérisé par les cinq critères (non cumulatifs) suivants : (a) l’opacité (via le secret bancaire ou un autre mécanisme comme les trusts) ; (b) une fiscalité très basse, voire une imposition nulle pour les non-résidents ; (c) des facilités législatives permettant de créer des sociétés écrans, sans aucune obligation pour les non-résidents d’avoir une activité réelle sur le territoire ; (d) l’absence de coopération avec les administrations fiscales, douanières et/ou judiciaires des autres pays ; (e) la faiblesse ou l’absence de régulation financière. La Suisse, la City de Londres et le Luxembourg accueillent la majorité des capitaux placés dans les paradis fiscaux. Il y a bien sûr également les Iles Caïmans, les Iles anglo-normandes, Hong-Kong, et d’autres lieux exotiques. Les détenteurs de fortunes qui veulent échapper au fisc ou ceux qui veulent blanchir des capitaux qui proviennent d’activités criminelles sont directement aidés par les banques qui font « passer » les capitaux par une succession de paradis fiscaux. Les capitaux généralement sont d’abord placés en Suisse, à la City de Londres ou au Luxembourg, transitent ensuite par d’autres paradis fiscaux encore plus opaques afin de compliquer la tâche des autorités qui voudraient suivre leurs traces et finissent par réapparaître la plupart du temps à Genève, Zurich, Berne, Londres ou Luxembourg, d’où ils peuvent se rendre si nécessaires vers d’autres destinations.

PASSIF : Partie du bilan composé des ressources dont dispose une entreprise (capitaux propres apportés par les associés, provisions pour risques et charges, dettes).

PIB : Le Produit intérieur brut est un agrégat économique qui mesure la production totale sur un territoire donné, estimée par la somme des valeurs ajoutées. Cette mesure est notoirement incomplète ; elle ne tient pas compte, par exemple, de toutes les activités qui ne font pas l’objet d’un échange marchand. On appelle croissance économique la variation du PIB d’une période à l’autre.

PRODUITS DÉRIVÉS : Famille de produits financiers qui regroupe principalement les options, les futures, les swaps et leurs combinaisons, qui sont tous liés à d’autres actifs (actions, obligations, matières premières, taux d’intérêt, indices...) dont ils sont par construction inséparables : option sur une action, contrat à terme sur un indice, etc. Leur valeur dépend et dérive de celle de ces autres actifs. Il existe des produits dérivés d’engagement ferme (change à terme, swap de taux ou de change) et des produits dérivés d’engagement conditionnel (options, warrants…).

PRODUITS FINANCIERS : Produits acquis au cours de l’exercice par une entreprise qui se rapportent à des éléments financiers (titres, comptes bancaires, devises, placements).

PRODUIT STRUCTURÉ : Un produit structuré est un produit généralement conçu par une banque. C’est souvent une combinaison complexe d’options, de swaps, etc. Son prix est déterminé en utilisant des modèles mathématiques qui modélisent le comportement du produit en fonction du temps et des différentes évolutions du marché. Ce sont souvent des produits vendus avec des marges importantes et opaques.

REGLE VOLCKER : La règle Volcker qui devrait être d’application aux États-Unis à partir de juillet 2015 interdit notamment aux établissements bancaires de réaliser du proprietary trading, c’est-à-dire de spéculer avec leurs ressources propres. Elle prévoit certaines limitations quant à la détention de participations dans des hedge funds ou des fonds de private equity, qui ne sont pas soumis à une véritable règlementation.

SHADOW BANKING (la banque de l’ombre ou la banque parallèle) : Les activités financières du shadow banking sont principalement réalisées pour le compte des grandes banques par des sociétés financières créées par elles. Ces sociétés financières (SPV, money market funds…) ne reçoivent pas de dépôts ce qui leur permet de ne pas être soumises à la réglementation et à la régulation bancaires. Elles sont donc utilisées par les grandes banques afin d’échapper aux réglementations nationales ou internationales, notamment à celles du comité de Bâle sur les fonds propres et les ratios prudentiels. Le shadow banking est le complément ou le corollaire de la banque universelle.

SPV : Special Purpose Vehicle, ou encore Special Purpose Company (SPC), est le nom générique des véhicules de financement créés dans le cadre des opérations de titrisation*. A leur actif sont inscrits les prêts qui font l’objet d’une titrisation, à leur passif, des obligations qui portent le nom d’ABS. Les SPV sont créés par les grandes banques pour échapper aux règles qui protègent l’épargne (=les dépôts). Avec les Money market funds, ils font partie du shadow banking (voir supra).

SPÉCULATION : Opération consistant à prendre position sur un marché, souvent à contre-courant, dans l’espoir de dégager un profit.

SWAPS : Vient d’un mot anglais qui signifie « échange ». Un swap est donc un échange entre deux parties. Dans le domaine financier, il s’agit d’un échange de flux financiers : par exemple, j’échange un taux d’intérêt à court terme contre un taux à long terme moyennant une rémunération. Les swaps permettent de transférer certains risques afin de les sortir du bilan de la banque ou des autres sociétés financières qui les utilisent. Ces produits dérivés sont très utilisés dans le montage de produits dits structurés.

TITRISATION : Technique financière qui permet à une banque de transformer en titres négociables des actifs illiquides, c’est-à-dire qui ne sont pas (ou pas facilement) vendables. Initialement, cette technique a été utilisée par les établissements de crédit dans le but de refinancer une partie de leurs prêts à la clientèle. Les prêts sont cédés à un véhicule juridique qui émet en contrepartie des titres (généralement des obligations) placés sur les marchés financiers. Avec la titrisation, les risques afférents à ces crédits sont transférés des banques aux acheteurs. Cette pratique s’étend aujourd’hui à d’autres types d’actifs et d’acteurs (portefeuilles d’assurances, immobilier, créances commerciales).

TRADERS : Le terme « trader » est d’origine anglo-saxonne. Il signifie littéralement « opérateur de marché ». C’est un opérateur spécialisé qui achète et vend des valeurs mobilières (actions, obligations, produits dérivés, options,…), des devises, pour le compte d’un tiers (OPCVM, entreprise, personne, institutionnels,…), ou pour l’établissement qu’il représente en tentant de dégager des profits.

Bibliographie

Cori Nicolas et lé gall Catherine, DEXIA une banque toxique, Paris, La découverte, 2013.

Condijts Joan, Gerard Paul et Thomas Pierre-Henri, La chute de la maison FORTIS, Paris, JC Lattès, 2009.

Dupret Xavier, La Belgique endettée, Bruxelles, Couleur livres asbl, 2012.

Galbraith John Kenneth, La Crise économique de 1929, Paris, Payot et Rivages, 2008.

Giraud Gaël, Illusion financière, Ivry-sur-Seine, Les Éditions de l’Atelier/Les Éditions Ouvrières, 2013.

Greenspan Alan, Le Temps des turbulences, Paris, JC Lattès, 2007.

Johsua Isaac, La Grande Crise du xxie siècle, Paris, La Découverte, 2009.

Jorion Paul, L’Implosion, Paris, Fayard, 2008.

Jorion Paul, La Crise, Paris, Fayard, 2008.

Medialdea Bibiana (coord.), SANABRIA Antonio, BUENDIA Luis, ÁLVAREZl Nacho, Molero Ricardo, Quienes son los mercados y como nos gobiernan, Icaria, Barcelona, 2011

Millet Damien et Toussaint Éric, La Crise, quelles crises ?, Bruxelles, CADTM-Aden, 2010.

Millet Damien et Toussaint Éric (dir.), La Dette ou la vie, Bruxelles, CADTM-Aden, 2011.

Millet Damien et Toussaint Éric, AAA, Audit, Annulation, Autre politique, Paris, Le Seuil, 2012

Reinhardt Carmen et Rogoff Kenneth, Cette fois, c’est différent. Huit siècles de folie financière, Paris, Pearson, 2010.

Saurin Patrick, Les prêts toxiques, Une affaire d’État, Paris, Demopolis, 2013.

Scialom Laurence, Économie bancaire, Paris, La Découverte, 2013.

Stiglitz Joseph, Le Triomphe de la cupidité, Paris, Les liens qui libèrent, 2010.

Tett Gillian, L’Or des fous, Paris, Le jardin des Livres, 2011.

Thomas Pierre-Henri, DEXIA vie et mort d’un monstre bancaire, Paris, Les petits matins, 2012.

Toussaint Éric, La Finance contre les peuples. La Bourse ou la Vie, Bruxelles-Genève-Paris, CADTM-CETIM-Syllepse, 2004.

Toussaint Éric, Un coup d’œil dans le rétroviseur, Mons, Cerisier, 2010.

Van Hees Marco, Banques qui pillent, banques qui pleurent, Bruxelles, Aden, 2009.

Van Hees Marco, Didier Reynders, L’homme qui parle à l’oreille des riches, Bruxelles, Aden, 2009.

Zucman Gabriel, La Richesse cachée des nations, Paris, Le Seuil, 2013

http://www.legrandsoir.info/comment-les-banques-et-les-gouvernants-detruisent-les-garde-fous.html?utm_source=twitterfeed&utm_medium=twitter

4 dates clés qui pourraient faire repartir la crise dans la Zone euro... (..)

Janvier : la Grèce provoque des élections anticipées et pourrait sortir de la Zone euro dans les mois à venir.

Mai : le Royaume-Uni risque de voir arriver au pouvoir un parti eurosceptique.

Septembre : le Portugal, toujours aussi fragile, organise ses élections législatives.

Novembre : l'Espagne sinistrée vote lors d'élections législatives -- alors que le pays est toujours enlisé dans la crise.

,

,

.

.  .

.  .

.